В соответствии с налоговым законодательством РФ, граждане имеют право вернуть НДФЛ с некоторых видов понесенных расходов, в том числе и на дорогостоящее лечение.

Что является основанием для получения налогового вычета, и какое лечение относится к дорогостоящему? Как правильно оформить возврат положенной суммы, и сколько будет начислено физлицу в итоге? Эти вопросы вызывают затруднения при оформлении документов у налогоплательщиков, поэтому рассмотрим их подробнее.

Как узнать что лечение дорогостоящее и можно вернуть налог со всей суммы

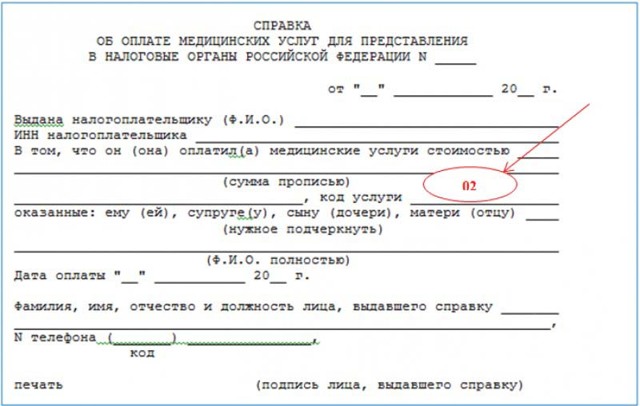

Не любое медицинское обслуживание, стоящее больших денег считается дорогостоящим лечением. Определить категорию услуг можно по коду (1 или 2) в выданой справке. Если в ней стоит «2», значит у налогоплательщика есть право заявить о возврате НДФЛ как с дорогостоящего лечения. А если в поле указана цифра «1», то она предполагает получение стандартного вычета.

В чем тогда разница, и что относится к дорогостоящему лечению:

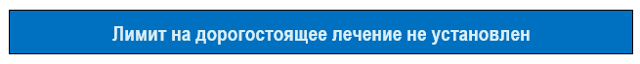

- Перечень дорогостоящих видов процедур определен законодательством. Вернуть НДФЛ допускается со всей суммы, а не как с обычного лечения, в рамках определенной суммы.

- При обычном платном медобслуживании, сумма к возврату не может превышать 120 т.р.

На основание вычета влияет не размер понесенных расходов, а вид предоставленной услуги.

Перечень дорогостоящего лечения

Для того, чтобы проверить правильно ли медработник заполнил справку и проставил код, можно обратиться к документу, утвержденному ПП РФ №201 от 19.03.2001 г. В Перечне для 3 НДФЛ прописаны услуги, относящиеся дорогостоящему лечению:

| Хирургическое лечение тяжелых форм | · врожденных аномалий;

|

| Трансплантация и реплантация | · органов, тканей, костного мозга; · протезов, металлоконструкций, электрокардиостимуляторов |

| Операции | · реконструктивные; · пластические; · реконструктивно-пластические |

| Терапевтическое лечение | · наследственных болезней;

|

| Комбинированное лечение | · поджелудочной железы;

|

| Лечение с применение гемо и перитонеального диализа | |

| Выхаживание новорожденных до 1,5 кг | |

| Лечение бесплодия — ЭКО |

О каком вычете речь

Возмещение НДФЛ за лечение относится к социальным налоговым вычетам. Этот вид возврата НДФЛ допускается оформить не только на себя, но и на родителей или детей (в том числе усыновленных), при условии, что доходы физлица облагаются налогом по ставке 13%.

Для получения налогового вычета за дорогостоящее лечение требуется соблюдение условий получения услуг:

- медучреждение должно иметь соответствующую лицензию;

- они должны входить в Перечень, установленный ПП;

- код оказанной услуги должен быть подтвержден справкой, которую выдает медорганизация по факту обслуживания.

Особенность получения социального вычета в том, что его перенос на следующий год не допускается.

И если физлицо не может выбрать всю положенную сумму за год, из-за ограничения НДФЛ по доходу, то можно разделить его, например, между супругами, или родителями и детьми.

При оформлении возврата НДФЛ на дорогостоящее лечение родственника, важно правильно оформить договор с медучреждением:

- Участником соглашения должно быть физлицо, которое оформляет на себя вычет.

- В договоре должны быть указаны ФИО гражданина, которому будут предоставлены услуги организации;

- Платежные документы должны быть оформлены на того, кто будет получать вычет.

Еще один важный нюанс, на который обращают внимание налоговики – для оплаты услуг должны быть использованы собственные или кредитные средства претендента на возврат НДФЛ.

При этом он невсегда имеет возможность самолично оплатить стоимость услуг.

Закон допускает проведение данной операции другим лицом, на основании доверенности (копию которой необходимо предоставить в ФНС при оформлении заявления на возврат денежных средств).

Если для оплаты дорогостоящего лечения были израсходованы государственные средства (пособия, субсидии и т.п.) или финансы работодателя, то вычет на лечение не предоставляется.

Если лечение бесплатное а материалы за счет пациента

Некоторые операции, которые относятся к дорогостоящим видам лечения делаются за счет государства, по полису ОМС. Но невсегда материалы, для процедуры обходятся бесплатно. Хотя бы потому, что на момент операции, в медучреждении нет в наличии требуемых составляющих.

Например, протезирование проведено за счет бюджета, но сама конструкция приобретена пациентом за свой счет. В этом случае дорогостоящее лечение ничего не стоит, следовательно налоговый вычет оформлять не с чего.

Но возникает вопрос, а как же расходы на материалы? По закону, граждане, потратившие средства на приобретение кардиостимуляторов, эндопротезов и др. имеют право вернуть НДФЛ со всех потраченных денег. Возмещение будет происходить по такому же принципу, что и при дорогостоящем лечении – без ограничений затрат.

Какими документами подтверждать расходы на материалы для дорогостоящего лечения

Для возврата подоходного налога за приобретенные материалы на дорогостоящее лечение, требуется предоставить в налоговую подтверждающий расходы пакет документов. Одним чеком из магазина или аптеки не обойтись.

К декларации 3 НДФЛ необходимо приложить:

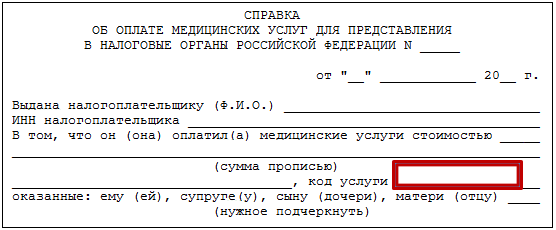

- Справку по форме, подтверждающей оказание услуг (с кодом «2», в соответствующей графе). Но при указании стоимости предоставленного обслуживания, ставится сумма «0».

- Документ, подтверждающих необходимость использования данных материалов при оперировании. То есть необходимо основание, заверенное лечащим врачом.

- Платежные документы на приобретение материалов (квитанции, чеки, выписки из банка).

При этом, налогоплательщику необходимо удостовериться в правильности оформления документов со стороны медучреждения. В выписке врача должен быть указан весь перечень сопутствующих медикаментов и материалов необходимых для операции и лечения.

Понесенные затраты, так же как при дорогостоящем лечении, должны быть за счет собственных средств или займа в кредитно-финансовом учреждении.

Если не знали о вычете за материалы для бесплатной операции

Как правило, не все граждане осведомлены о своих правах, в части получения вычета за материалы при дорогостоящем лечении. Но несмотря на упущенную возможность сразу вернуть часть потраченных денег, законодательство предусматривает срок в 3 года, в течение которых можно подать документы в налоговую.

Например, в 2020 году можно получить возврат НДФЛ за 2017,2018 и 2019 года. Единственный нюанс – оформить документы можно только через территориальный отдел ФНС. Через работодателя заявить о возврате разрешается только в том году, когда были понесены расходы.

Если срок давности был упущен налогоплательщиком, то он может оформить только расходы будущих периодов. Потраченные средства более трех лет назад вернуть не получится.

Сколько денег вернут

При обычном лечении возврат не может превышать суммы в 120 т.р. Указание кода 1 или 2 справке медучреждения, имеет значение для возможности получения большей суммы. В соответствии с НК РФ, сумма к возврату о дорогостоящему лечению не ограничена. То есть гражданин, прошедший курс процедур, относящихся к Перечню, утвержденному ПП РФ, вправе возместить понесенные расходы в полном объеме.

Но ограничивающим фактором для компенсации служит размер доходов налогоплательщика. Как уже отмечалось, перенос на следующий года невозможен.

Способы получения вычета на дорогостоящее лечение

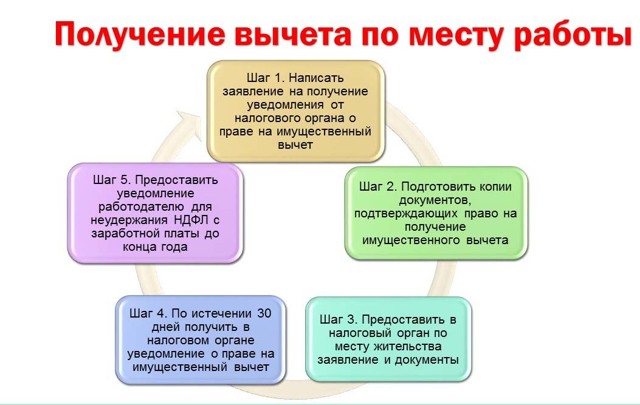

Вернуть часть расходов за потраченное дорогостоящее лечение или материалы на него, можно так же, как и любой другой вид налогового вычета:

- через территориальное отделение ИФНС;

- через работодателя.

Отличие состоит в том, что на работе востребовать компенсационные выплаты допускается до окончания года, в котором были понесены затраты. Но при этом важно учитывать сумму вычета, чтобы можно было вернуть ее до окончания года.

Например, если подать заявление в бухгалтерию в ноябре, то за оставшиеся месяцы отчисление НДФЛ с зарплаты может не хватить чтобы возместить весь размер причитающихся выплат.

Но на следующий налоговый период переносить остаток нельзя.

При возврате через наймодателя не требуется заполнение декларации 3 НДФЛ.

Получение вычета в налоговом органе

При оформлении налогового вычета за дорогостоящий вид лечения следует обращаться в территориальное отделение ИФНС (по месту регистрации налогоплательщика).

По окончанию года, в котором были произведены расходы необходимо предоставить в госструктуру заполненную по форме декларацию 3 НДФЛ и требуемый налоговыми органами пакет документов:

- договор установленной формы с медучреждением, об оказании услуг (обязательно должны быть прописаны реквизиты обеих сторон);

- справка с кодом «2»;

- лицензия медучреждения, подтверждающая право осуществлять деятельность, оказывать соответствующие услуги;

- документ, подтверждающий личность;

- заявление, составленное по образцу;

- справка по форме 2 НДФЛ (за тот год, за который оформляется возврат, даже если на тот период трудовая деятельность осуществлялась в другой организации);

- платежные документы, подтверждающие понесенные расходы (чеки, квитанции, платежки и т.п.).

Предоставлять список, для подтверждения, что пройденное лечение дорогостоящее не требуется. Для этого достаточно медсправки с указанным кодом «2».

При получении документов в медучреждении необходимо проверить соответствие оказанной услуги в справке и договоре.

Для того, чтобы вернуть налог за дорогостоящее лечение потребуется получить уведомление в ФНС, подтверждающее право на вычет. Для этого необходимо предоставить пакет документов, подтверждающий произведенные расходы и составить заявление. Результат можно получить после рассмотрения, через 30 дней.

В этом случае в налоговую можно обратиться сразу после оказания услуг, не дожидаясь окончания года. Оформлять декларацию не требуется.

Полученный документ необходимо передать работодателю. В результате пока не будет выбрана вся сумма вычета, перестанут удерживать НДФЛ с зарплаты.

Заключение

Возврат затрат на дорогостоящее лечение осуществляется по правилам предоставления социального налогового вычета. Оформить его можно либо через ФНС, либо через работодателя. В случае, если сумма потрачена внушительная, и расходы пришлись на конец года, лучше оформить возмещение через налоговую.

Это связано с тем, что перенос остатка к возврату на следующий год не допускается по закону. Кроме расходов на дорогостоящие медуслуги, можно вернуть средства за материалы, необходимые при данном виде лечения. Срок давности для права подачи документов в ФНС – 3 года.

Через наймодателя оформить вычет разрешено законом только год в год.

Рекомендуем дополнительно прочитать: Что такое 5-НДФЛ и пример заполнения

Источник: https://Nalogovyj-Vychet.ru/dorogostoyashhee-lechenie/

Вычет на лечение 2019-2020: образец декларации 3-НДФЛ

Потратились в течение года на дорогое лечение и лекарства? При этом получали доходы, по которым удерживался НДФЛ по ставке 13%? Воспользуйтесь налоговым вычетом и верните НДФЛ! Как — расскажет наш материал.

Что такое вычет на лечение

Вычет на лечение относится к так называемым социальным налоговым вычетам. Это своеобразная мера государственной поддержки — налоговая преференция при трате существенных сумм на поддержание здоровья гражданина и/или его близких.

Что такое налоговый вычет и как он «работает» на практике, мы подробно описывали здесь. В случае с вычетом на лечение механизм такой же. Отличия есть только в максимальной сумме вычета, доступной к получению по большинству расходов, включаемых в социальные вычеты.

Это означает, что, если помимо лечения, вы потратились в течение года, например, на дополнительное добровольное страхование на будущую пенсию (это тоже соцвычет) — принять к вычету за год вы можете все равно не более 120 тыс. руб.

Однако факт того, что лечение было именно дорогостоящим, предстоит подтвердить.

Лечение обычное или дорогостоящее — как понять?

Ответ следует искать в специальном документе, который вам надо взять в медучреждении, проводившем лечение — справке об оплате медуслуг для представления в налоговую (скачать актуальный бланк справки).

Обратите внимание: справка утверждена совместным приказом Минздрава и ФНС. И вот почему:

- Если в поле «код услуги» стоит значение «1» — оказанные вам врачебные услуги по совместному решению Минздрава и ФНС являются «обычными».

- Если же в указанном поле вам в медучреждении прописали значение «2» — значит, полученное вами лечение, по мнению чиновников от здравоохранения и ФНС, относится с дорогостоящему. И вычет по нему не лимитируется.

Источник: https://blogkadrovika.ru/vychet-po-ndfl-na-lechenie-v-2019-godu-dokumenty-obrazec-3-ndfl/

justice pro…

Иногда приходится оплачивать лечение, которое может стоить достаточно дорого. Но есть возможность вернуть часть потраченных средств, получив налоговый вычет за лечение. В налоговые органы необходимо представить пакет документов, в том числе справку об оплате медицинских услуг, другие документы для 3 НДФЛ. Перечень дорогостоящего лечения позволяет определить, какое лечение является дорогостоящим и вернуть бОльшую сумму налога, чем при обычном лечении.

Итак, ответим на вопрос:

Что относится к дорогостоящему лечению для налогового вычета?

Не каждое лечение, которое дорого стоит, включено в перечень дорогостоящего лечения для 3 НДФЛ (налогового вычета) (см. список дорогостоящего лечения ниже). Почему важно знать, чем отличается дорогостоящее лечение от лечения при возврате НДФЛ?

Лечение и дорогостоящее лечение в декларации: в чем разница?

Налоговый кодекс РФ (пп. 3 п. 1 ст. 219 НК РФ) указывает, что сумма налогового вычета зависит от того, относится ли лечение к дорогостоящему или нет.

- Дорогостоящие виды лечения (по перечню). Размер вычета на дорогостоящее лечение принимается в сумме фактически произведенных расходов. Т.е. вернуть можно 13 % от суммы расходов на дорогостоящее лечение (но ограничиваясь суммой удержанного за год НДФЛ)

- Обычное лечение (медицинские услуги). Утвержден лимит по сумме налогового вычета – не более 120000 руб. (т.е. вернуть можно максимум 13 % от 120000 руб. — 15600 руб.).

- Конкретная сумма возврата налога рассчитывается в декларации 3 НДФЛ.

- При оплате дорогостоящего лечения заполняется графа «Сумма расходов по дорогостоящим видам лечения», а если лечение не дорогостоящее заполняется поле «Сумма, уплаченная за медицинские услуги (за исключением расходов по дорогостоящим видам лечения) и лекарственные препараты для медицинского применения».

- Таким образом, разница дорогостоящего лечения и лечения состоит в размере налогового вычета и соответственно суммы возврата налога.

- Как определить дорогостоящее лечение или нет для возврата налога

Существуют два перечня: со списком дорогостоящих видов лечения для налогового вычета и списком медицинских услуг. Сотрудник медицинской организации, заполняющий справку об оплате медицинских услуг, сверяется с данными перечнями и выбирает соответствующий код услуги 1 или код услуги 2.

Перечень дорогостоящего лечения для 3 НДФЛ (см. ниже) и перечень медицинских услуг утверждены Постановлением Правительства России от 19 марта 2001 г. № 201.

Таким образом, становится понятно, как определить, что относится к дорогостоящему лечению. Главное не с какой суммы дорогостоящее лечение будет становиться дорогостоящим, а присутствие его в Перечне дорогостоящего лечения (для 3 НДФЛ).

Код дорогостоящего лечения для налоговой

Дорогостоящему лечению соответствует код услуги 2. Код 2 в справке об оплате медуслуг (образец) подтверждает, что Вы оплатили именно дорогостоящее лечение. Перечень для 3-НДФЛ поможет Вам определить, правильный ли код услуги был выбран сотрудником медицинской организации.

.

Если лечение дорогостоящее, то можно получить налоговый вычет в размере стоимости лечения и вернуть 13 % от потраченной суммы

Определим, какое лечение относится к дорогостоящему лечению.

Дорогостоящее лечение, перечень для 3 НДФЛ (получения налогового вычета на лечение):

- Хирургическое лечение врожденных аномалий (пороков развития).

- Хирургическое лечение тяжелых форм болезней системы кровообращения, включая операции с использованием аппаратов искусственного кровообращения, лазерных технологий и коронарной ангиографии.

- Хирургическое лечение тяжелых форм болезней органов дыхания.

- Хирургическое лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата, в том числе с использованием эндолазерных технологий.

- Хирургическое лечение тяжелых форм болезней нервной системы, включая микронейрохирургические и эндовазальные вмешательства.

- Хирургическое лечение осложненных форм болезней органов пищеварения.

- Эндопротезирование и реконструктивно-восстановительные операции на суставах.

- Трансплантация органов (комплекса органов), тканей и костного мозга.

- Реплантация, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов.

- Реконструктивные, пластические и реконструктивно-пластические операции.

- Терапевтическое лечение хромосомных нарушений и наследственных болезней.

- Терапевтическое лечение злокачественных новообразований щитовидной железы и других эндокринных желез, в том числе с использованием протонной терапии.

- Терапевтическое лечение острых воспалительных полиневропатий и осложнений миастении.

- Терапевтическое лечение системных поражений соединительной ткани.

- Терапевтическое лечение тяжелых форм болезней органов кровообращения, дыхания и пищеварения у детей.

- Комбинированное лечение болезней поджелудочной железы.

- Комбинированное лечение злокачественных новообразований.

- Комбинированное лечение наследственных нарушений свертываемости крови и апластических анемий.

- Комбинированное лечение остеомиелита.

- Комбинированное лечение состояний, связанных с осложненным течением беременности, родов и послеродового периода.

- Комбинированное лечение осложненных форм сахарного диабета.

- Комбинированное лечение наследственных болезней.

- Комбинированное лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата.

- Комплексное лечение ожогов с площадью поражения поверхности тела 30 процентов и более.

- Виды лечения, связанные с использованием гемо- и перитонеального диализа.

- Выхаживание недоношенных детей массой до 1,5 кг.

- Лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона.

Что считается дорогостоящим лечением при заполнении декларации

Теперь Вы знаете, что такое дорогостоящее лечение для 3 НДФЛ. При заполнении декларации расходы, указанные в справках об оплате медицинских услуг по коду услуги 2, необходимо отразить в соответствующей графе декларации 3-НДФЛ («Сумма расходов по дорогостоящим видам лечения»).

Не каждое дорогое лечение считается дорогостоящим

Перечень дорогостоящих видов лечения для налогового вычета достаточно длинный, но в него входят далеко не все дорогие медицинские услуги. Так, например, в стоматологии в список дорогостоящего лечения включены немногие виды лечения зубов.

ЭКО относится к дорогостоящему лечению. Его включение в перечень дорогостоящего лечения в 2007 году оправдан всё более частыми случаями бесплодия и дороговизной процедур ЭКО.

Осложненные роды (например, кесарево сечение), осложненное течение беременности (сюда могут включить операцию в связи с внематочной беременностью) относятся к дорогостоящему лечению.

Перенос вычета по дорогостоящему лечению

В том случае, если уплаченная сумма дорогостоящего лечения по Перечню превышает полученную за год зарплату, может возникнуть вопрос о возможности переноса вычета по дорогостоящему лечению на следующий год. Но Налоговый кодекс не разрешает переносить оставшуюся сумму социального налогового вычета на следующие года.

В данном случае (когда зарплаты не хватает для получения всей суммы налогового вычета) возможно распределить вычет на лечение между супругами.

В заключении хотелось бы отметить, что ответ на вопрос «что относится к дорогостоящему лечению» даёт медицинское учреждение, где Вы оплатили лечение. При этом сумма лечения неважна, а важно, что оплаченные медицинские услуги включены в перечень дорогостоящего лечения для 3 НДФЛ и в справке для налоговой указан код дорогостоящего лечения для налоговой – 2.

- Опубликовал:

- Раленко Антон Андреевич.

- Москва 2018.

Источник: https://just-ice.info/2018/05/09/dorogostoyaschee-lechenie-perechen/

Перечень дорогостоящего лечения для налогового вычета

В статье 219 Налогового кодекса содержатся положения о социальных вычетах для резидентов России. Суть этих вычетов состоит в том, что государство возвращает налогоплательщику часть налогов, которые тот уплатил в бюджет. Одним из видов социального вычета является возврат налога на доходы за оплату лечения.

В статье 219 Налогового кодекса содержатся положения о социальных вычетах для резидентов России. Суть этих вычетов состоит в том, что государство возвращает налогоплательщику часть налогов, которые тот уплатил в бюджет. Одним из видов социального вычета является возврат налога на доходы за оплату лечения.

Перечень дорогостоящего лечения для получения вычета

Налоговое законодательство подразделяет затраты на лечение по видам оказываемых медицинских услуг:

- обычное лечение;

- дорогостоящее лечение.

Надо отметить, что само понятие «дорогостоящее» не определяется только суммой, которую оплатил налогоплательщик за лекарства или медицинские процедуры. Оно должно входить в перечень дорогостоящих видов, утвержденный Постановлением Правительства Российской Федерации от 19 марта 2001 г. N 201.

На сегодняшний день в Перечень входит 27 видов медицинских услуг, и это, в основном, хирургические вмешательства:

- исправление врожденных аномалий и пороков развития человека;

- лечение тяжелых форм болезней системы кровообращения, нервной системы и органов дыхания;

- лечение тяжелых форм глазных болезней и органов пищеварения;

- эндопротезирование суставов и трансплантация костного мозга, органов и тканей;

- установка различных имплантатов (кардиостимуляторы и другие);

- пластические и реконструктивные операции;

В Перечень входит также терапия хромосомных нарушений, наследственных болезней, злокачественных новообразований, остеомиелита, наследственной гемофилии.

К дорогостоящему лечению относят комбинированное лечение перечисленных болезней (хирургия плюс терапия), а также комплексное лечение ожогов с площадью поражения поверхности тела 30 процентов и более и выхаживание недоношенных детей массой тела до 1,5 кг. Позднее в этот перечень было внесено лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона.

Чтобы наверняка узнать, какое лечение считается дорогостоящим для возврата налога, не обязательно изучать этот перечень. Дело в том, что для получения вычета налогоплательщику понадобится медицинская справка, в которой доктор поставит код дорогостоящего лечения для налоговой инспекции.

Дорогостоящее лечение: перечень документов для получения вычета

Получить социальный налоговый вычет на дорогостоящее лечение можно при соблюдении следующих обязательных условий:

- У налогоплательщика должен быть перечислен в бюджет налог на доходы по ставке 13% (чтобы было что возвращать).

- Медицинское учреждение, предоставившее дорогостоящее лечение, должно иметь лицензию на данный вид деятельности, выданную на основании Российского законодательства.

- В медицинской справке, выданной лечебным учреждением, должен быть проставлен код услуги дорогостоящего лечения — 2.

Налоговым законодательством не ограничивается сумма расходов, но получить возврат налога за дорогостоящее лечение можно только в той сумме, которая уже перечислена в бюджет.

ПРИМЕР 1. Синицина В.П. в 2017 году заработала 352 000 рублей. Из этой суммы работодатель удержал и перечислил в бюджет налог в сумме 45 760 рублей. В том же году Вера Петровна перенесла операцию по эндопротезированию коленного сустава, которая обошлась ей вместе со стоимостью медикаментов в 520 тысяч рублей.

Заполнив и сдав налоговую декларацию, она получила на банковский счет 45 760 рублей.

Хотя расчет был сделан на большую сумму: 520 000 * 0,13 = 67 600 рублей, но вычет на дорогостоящее лечение был предоставлен только на имеющуюся у нее сумму налога (45 760 рублей).

Оставшаяся сумма ей возмещена не будет, так как социальные налоговые вычеты предоставляются только в рамках одного налогового периода (календарного года) и на следующий год не переносятся.

Чтобы получить налоговый вычет, надо предоставить в налоговую инспекцию следующие документы:

- Налоговая декларация по форме 3-НДФЛ.

- Справка о заработной плате формы 2- НДФЛ.

- Заявление на предоставление вычета на дорогостоящее лечение.

- Удостоверение личности (паспорт).

- Копия лицензии медицинского учреждения.

- Договор на предоставление медицинских услуг.

- Медицинская справка о предоставленном лечении (код справки дорогостоящего лечения — 2).

- Финансовые документы, подтверждающие оплату за лечение (кассовые чеки, платежные поручения, квитанции почтовых переводов и другие)

Надо ли предоставлять в налоговую инспекцию список дорогостоящего лечения для налогового вычета? Нет, это не входит в обязанности налогоплательщика. Такой список есть в медицинском учреждении, а пациенту надо только проследить, чтобы в справке доктор обязательно проставил правильный код услуги – 2.

Источник: https://nalogu-net.ru/perechen-dorogostoyashhego-lecheniya-dlya-nalogovogo-vycheta/

Дорогостоящее лечение: перечень для 3-НДФЛ

Часть затраченных денег на лечение вам может вернуть государство. Если вы оформите налоговый вычет, то получите обратно процент из уплаченных налогов. Рассмотрим, как можно оформить вычет на лечение, и кто может на него претендовать.

Можно ли получить налоговый вычет за дорогостоящее лечение

Многие граждане РФ предпочитают посещать платные клиники для получения диагностических и терапевтических услуг. Всё это может стоить довольно дорого, поэтому возможность получить от государства обратно часть затраченных денег является очень привлекательной. Получить возврат вполне реально, если оформить налоговый вычет на дорогостоящее лечение.

Налоговый вычет является выплатой тех денег, которые вы ранее уплатили в виде налогов. Таким образом, получается, что государство не выплачивает свои деньги, а просто уменьшает налоговую нагрузку на гражданина.

Из этого следует, что не все люди могут получить вычет, а только определённые категории. На вычет претендуют люди, которые являются резидентами РФ и имеют официальное трудоустройство.

Если вы или ваш работодатель не платите налоговые взносы, тогда налоговый вычет получить не удастся.

Кроме того, важно понимать, что данную субсидию вы получите только в случае, если проходили лечение в российской клинике. Она должна иметь официальную лицензию на оказание медицинских услуг.

Если все условия не были соблюдены, тогда вы не имеете права на получение вычета за дорогостоящее лечение.

Особенности вычета

Есть несколько разновидностей налоговых вычетов. Возврат денег можно получить за покупку или продажу жилья, обучение и медицинские услуги. В разделе, касающемся медицины, выделяют 2 разновидности налогового вычета: простой и вычет за дорогостоящее лечение. Их отличия имеют принципиальное значение, поскольку от этого будет зависеть размер выплаты.

Если вы не знаете, какой именно вид вычета указывать в декларации, то внимательно изучите справку, которую вам выдало медицинское учреждение. Если там указан цифровой код «1», то это говорит о том, что вы получили простые услуги. Если прописан код «2», то это свидетельство проведения дорогостоящего лечения.

Также нужно учитывать, что все полученные диагностические и терапевтические услуги должны быть оплачены лично вами. Средства, которые выплатил за вас работодатель или какие-либо благотворительные организации, не подлежат к возврату. То же самое касается и всех дорогостоящих расходных материалов. Все эти факторы обязательно должны быть отражены в специальной справке, которую выдает клиника, оказывающая услуги.

Стоит знать, что вычет можно получить не только за собственное лечение. Если вы оплачивали медицинские процедуры вашим несовершеннолетним детям, жене или родителям, и при этом именно вы указаны в договоре оплаты, тогда государство вернет вам часть затраченных средств.

Если у вас есть право на вычет, то после оформления всех документов вы получите сумму, которая составляет 13% от всех понесенных затрат. При этом в отличие от простого лечения, здесь нет лимитов суммы.

Перечень дорогостоящего лечения

К дорогостоящему лечению относят такой перечень медицинских услуг:

- Оперативное лечение врождённых аномалий, критических форм патологии дыхательной системы, нервной системы, желудочно-кишечного тракта.

- Восстановительные операции на суставах.

- Трансплантация внутренних органов.

- Операции по установке протезов и других механических лечебных аппаратов.

- Пластические хирургические вмешательства.

- Лечение наследственных болезней, миастений, полиневропатии воспалительного генеза.

- Терапия онкологических заболеваний щитовидной железы.

- Лечебные мероприятия по коррекции состояния у пациентов с системными патологиями соединительной ткани.

- Борьба с бесплодием с использованием методов искусственного оплодотворения.

- Комбинированная терапия заболеваний поджелудочной железы, онкологических новообразований, остеомиелита. Лечение тяжелых форм сахарного диабета и заболеваний, имеющих наследственный генез.

- Лечение тяжелых ожогов.

- Терапия заболеваний, осложнивших течение беременности и родов.

- Лечение патологий кровеносной системы.

- Уход за детьми, рожденными преждевременно.

Платные материалы при бесплатном лечении

Кроме дорогостоящих услуг, также можно получить вычет за купленные вами материалы. При этом само лечение может быть абсолютно бесплатным. А вот за потраченные деньги на дополнительные устройства можно получить возврат из налоговой. Оплачиваться могут протезы, стенты, имплантаты и металлоконструкции.

Кроме дорогостоящих услуг, также можно получить вычет за купленные вами материалы. При этом само лечение может быть абсолютно бесплатным. А вот за потраченные деньги на дополнительные устройства можно получить возврат из налоговой. Оплачиваться могут протезы, стенты, имплантаты и металлоконструкции.

Для того чтобы доказать, что именно вы оплатили эти материалы, необходимо получить справку из того лечебного учреждения, где вам оказывались терапевтические или операционные услуги.

При этом в кодировке должно быть указано, к какому именно виду лечения следует отнести ваш случай.

С этой бумагой, а также с квитанциями и чеками, подтверждающими ваши личные расходы, необходимо обращаться в налоговую службу.

Подтверждающие документы

Для того чтобы обратиться в налоговую службу для получения вычета за лечение, вам необходимо собрать полный пакет документов. В налоговую вам нужно будет предоставить такие бумаги:

- Договор, который вы заключали с медучреждением на оказание услуг. Также можно предоставлять эпикриз, выписки, заверенные вашим врачом.

- Документы, являющиеся свидетельством того, что вы оплатили лечение.

- Если в вашем договоре на получение услуг не указан номер лицензии учреждения, то дополнительно предоставляется её копия.

- Справка из больницы, подтверждающая оплату медуслуг.

- Налоговая декларация.

- Справка от работодателя о том, что за вас вносили выплаты в налоговую.

- Заявление на получение возврата, заполненное по установленному образцу.

- Паспорт.

Расчет вычета

Рассчитать сумму, которую вы получите при оформлении вычета, несложно. Для дорогостоящего лечения возврат будет 13% от затраченной суммы без какого-либо ограничения, в отличие от других видов вычетов. Рассмотрим простой пример.

Гражданин Фёдоров оплатил операцию по лечению врожденного порока своего несовершеннолетнего ребенка, стоимость которой составила 250 тысяч рублей. В итоге, размер вычета составит 32 500 рублей (250 000*13%).

Эта сумма будет возвращена налогоплательщику только при условии, что его налоговые отчисления равны этому вычету или превышают его.

Если сумма уплаченных налогов меньше, то в один год выдается только часть, а остаток переносится на новый календарный год.

Также нужно учитывать, что вычет по простым и дорогостоящим медицинским услугам выдается по отдельности. Бывают случаи, что во время лечения одного заболевания происходит сочетание и тех, и других процедур.

В таком случае возврат делается из дорогостоящих процедур без ограничений, а из простых медуслуг — с учетом лимита в 120 тысяч рублей.

При этом из медучреждения вам необходимо будет взять несколько справок с разными кодами, которые подтверждают, что вы оплатили разные виды услуг.

Способы получения

Как и для любых других видов налоговых вычетов, в сфере медуслуг можно воспользоваться двумя разновидностями оформления возврата. Первый вариант – это обратиться непосредственно в налоговую службу, а второй – пойти к своему работодателю и оформить налоговый вычет через бухгалтерию предприятия. У каждого из этих вариантов есть свои плюсы и минусы. Рассмотрим подробнее каждый способ.

В налоговом органе

При оформлении вычета через налоговую контору вы должны предоставить вместе с пакетом документов налоговую декларацию с указанием в ней расходов на лечение. Нужно понимать, что 3-НДФЛ заполняется в следующем календарном году за расходы и прибыль предыдущего года. Это значит, что деньги по вычету вы сможете получить только через год после оплаты вашей операции или другого лечения.

Этот вариант подойдет тем, кто хочет единоразово получить всю сумму возврата, не небольшими частями. Также обращаться в налоговую нужно, если вы не хотите посвящать руководство в ваши вопросы, касающиеся лечения и вычетов.

После подачи пакета документов деньги выдадут не сразу, а после тщательной проверки, которая займет несколько месяцев.

Для того чтобы сделать вычет через бухгалтерию предприятия, вам не понадобится декларация, в этом плюс данного способа. Однако на руки вы получите не сразу всю сумму, которая вам полагается.

С вас перестанут удерживать подоходные налоги до тех пор, пока вся сумма возврата не будет уплачена.

Таким образом, вы получаете не конкретные выплаты, а надбавку к своей зарплате в виде той суммы, которая удерживается по закону для налоговой.

Оформить вычет таким способом можно при наличии справки из налоговой. На её получение у вас может уйти до месяца. Нужно заранее заняться её оформлением. При этом не требуется ждать следующего года, чтобы начать получать выплаты. Деньги начнут вам поступать сразу после того, как вы принесли заявление в бухгалтерию.

Источник: https://www.ndfl.ru/dorogostoyaschemu-lecheniyu-dlya-nalogovogo-vycheta/

Перечень дорогостоящего лечения для 3-НДФЛ

Все мы болеем, тратим средства на восстановления собственного здоровья или для лечения близких. Иногда здоровье подводит и отделаться простыми таблетками или минимальным вмешательством врача не получается.

При получении платных медицинских услуг налогоплательщик может оформить возврат части затраченных средств благодаря социальному налоговому вычету.

Сюда же входит и дорогостоящее лечение, перечень которого установлен Постановлением Правительства России от 19 марта 2001 № 201.

Кто имеет право на вычет за лечение

Возможность прибегнуть к льготе предоставляется лицам, которые получают официальный налогооблагаемый доход. Вернуть средства разрешается при следующих условиях:

- оплата собственного лечение;

- оплата лечения несовершеннолетних детей;

- оплата лечения за брата или сестру;

- муж оплатил лечение жены и наоборот;

- дети заплатили за родительское лечение.

Компенсация полагается при обращении к платным медицинским услугам как в государственных, так и в частных медицинских учреждениях. Обязательное условие — организация, предоставляющая медицинские услуги, оформила лицензию и подтверждает пройденную аккредитацию.

Помимо граждан, которые вправе получить вычет, существует и категория лиц, для которых такая помощь недоступна. К таким гражданам относят:

- безработных;

- пенсионеров;

- женщин в отпуске по уходу за ребенком;

- студентов.

При этом в период оказания медицинской помощи или после нее эти категории граждан имели заработную плату или другой доход, с которого платили НДФЛ по ставке 13% – проблем с возмещение излишне уплаченных налогов не возникнет.

Иногда граждане ошибочно считают, что любая дорогая медицинская услуга относится к дорогостоящим, но это не так. Ярким примером заблуждения является установка брекетов – удовольствие не из дешевых, но к дорогостоящим не имеет никакого отношения.

Особенности дорогостоящего лечения

Отличаться помощь на эту категорию лечения будет отличаться от стандартных платных услуг главным образом отсутствием лимита в 120 тыс. руб. Подоходный налог возвращается в полном объёме с понесенных расходов, в том числе на приобретение лекарственных препаратов.

Читать также: Налоговые вычеты по НДФЛ

Если гражданин, нуждающийся в медицинской помощи, не уточнил будет ли являться услуга дорогостоящей, уточнить её категорию возможно в справке об оплате медицинских услуг.

Обратив внимание на графу «код услуги», нуждающийся в лечении пациент видит значения 01 либо 02. В первом случае это недорогостоящее лечение, во втором – наоборот.

Не забывайте, что затраченная на лечение сумма не может быть выше годового размера зарплаты.

Помимо услуг, причисляемых к разряду дорогостоящих, выделяют категорию стандартных.

Помимо вышеупомянутого отличия – расчет денег к возврату будет проходить согласно установленному лимиту – 120 тысяч рублей, в этом случае есть важное отличие: в этот лимит входят расходы на учебу, на накопление пенсии и добровольное страхование. Таким образом, перед тем как оформлять документы, стоит определить вид и код услуги.

Пример расчета:

В 2019 году гражданка Скобелевская Марина решила пройти полное обследование у специалистов из-за плохого самочувствия. Врачи констатировали наличие у нее системной красной волчанки. На часть лечения она уже затратила 400000 рублей.

На тот момент ее заработная плата составляла всего 300000 руб, а общая сумма выплаченного НДФЛ – 39000 руб. за год. После изучения перечня дорогостоящих услуг и определено, что диагноз относится к системным поражениям соединительной ткани. А значит, является дорогостоящим.

Сумма возврата считается следующим образом: 400000 х 13% = 52000 рублей, но так как налог в этом году оплачен в размере 39000 руб. – это и есть максимум возврата.

В этот список включаются как услуги, так и препараты. Лекарственные препараты и медицинские материалы приобретаются при необходимости за собственные средства при условии, что медикаменты назначены и рекомендованы в письменной форме врачом. При покупке средств по «собственной инициативе» возврата средств может и не быть. Сюда относят следующие препараты:

- миорелаксанты;

- анестетики местного действия;

- наркотические анальгетики;

- ненаркотические анальгетики;

- нестероидные противовоспалительные средства;

- антигистаминные и пр.

Читать также: Как получить налоговый вычет за обучение

С дорогими медицинскими услугами можно более подробно ознакомиться в перечне.

Рекомендации по заполнению 3-НДФЛ

В связи с наличием двух видов услуг, оказываемых медицинскими работниками и организациями, важно учитывать особенности при заполнении декларации. Этот момент существенно важен при подаче документов в налоговую.

В момент подачи бумаги при себе важно иметь справку с кодом услуги, согласно приказу Минздрава России номер 289, МНС РФ номер БГ-3–04/256 от 25.07.01.

Далее, в декларации указана строка 110 листа Е1 – «сумма расходов по дорогостоящему лечению» и вносится нужная цифра. Она же вписывается в 120 строку.

Вносить и суммировать в одну 3-НДФЛ можно оба вида лечений. Сумма вычетов указана в графе с кодом 180.

Источник: https://gosuslugi365.ru/nalogovyj-vychet/dorogostoyashhee-lechenie-dlya-3-ndfl.html

Налоговый вычет за дорогостоящее лечение

Условия для получения налогового вычета за

дорогостоящее лечение

За кого можно получить вычет

Сумма вычета и сроки подачи документов

Дорогостоящая стоматология

Как получить вычет за лечение

Документы на вычет

Принципиальное различие между простым и дорогостоящим лечением –

размер налогового вычета. В статье

«Медицинские услуги, лекарства и дорогостоящие виды лечения для

налогового вычета» перечислены виды лечения, утвержденные

Постановлением Правительства РФ от 19.03.2001 г. № 201.

Для того чтобы узнать вид своего лечения, не обязательно искать

заболевание в длинном списке Постановления. Запросите в клинике, в

которой вы лечились, «Справку об оплате медицинских услуг для

предоставления в налоговые органы» и посмотрите строку «код

услуги». Если стоит код №1, значит, лечение было

простым. Если указан код №2 – дорогостоящим.

В отдельной статье мы подробно описали, что такое

«Налоговый вычет за лечение». Ниже расскажем о том, как

определить, было ли лечение дорогостоящим, что это значит, какие

несет выгоды и как получить назад часть затрат.

Условия для получения налогового вычета за

дорогостоящее лечение

- вы налоговый резидент РФ;

- платите подоходный налог 13%;

- медицинское учреждение зарегистрировано на территории

России; - медицинское учреждение имеет лицензию;

- назначения выписаны лечащим врачом;

- в Справке об оплате медицинских услуг указан «код услуги

№2»; - вы оплачивали услуги и расходные материалы из собственных

средств, а не получили их от работодателя или из благотворительного

фонда; - расходные материалы, стоимость которых вы планируете включить в

вычет, были оплачены вами для дорогостоящего лечения; - в клинике отсутствуют медикаменты и расходные материалы,

необходимые вам для дорогостоящего лечения; - покупка медикаментов и расходных материалов за счет пациента

указана в договоре с лечебным учреждением; - у вас есть справка из клиники о том, что расходные материалы

были нужны для дорогостоящего лечения.

О включении дорогостоящих расходных материалов в налоговый вычет

говорится в п. 2.2 Письма ФНС от 31 августа 2006 г. N САЭ-6-04/876@

«Об отдельных вопросах предоставления социальных налоговых

вычетов».

За кого можно получить вычет

Распространена ситуация, когда в семье лечится один, а платит за

него другой. Так часто происходит с пожилыми родителями, ведь

отдать десятки тысяч рублей за операцию на суставе или терапию

тяжелого заболевания – неподъемная ноша для пенсионера.

В ст. 219 НК РФ определен список родственников, за которых вы

можете получить налоговый вычет, если оплачивали их лечение:

- муж/жена;

- дети до 18 лет;

- родители.

Если вы платите за себя или за родных из вышеприведенного

списка, договор с клиникой может быть заключен на любого из вас.

Главное условие – должно быть документальное подтверждение того,

что именно вы понесли эти расходы.

Сумма вычета и сроки подачи документов

Итак, вы определились, что имеете право на налоговый вычет и что

лечение было дорогостоящим. Сколько денег вы можете вернуть?

Для дорогостоящего лечения, в отличие от простого, не

определена верхняя планка налогового вычета. Вы имеете право на

возврат 13% от всех ваших расходов (подп. 3 п. 1 ст. 219

НК РФ).

Обратиться в инспекцию и подать декларацию 3-НДФЛ с заявлением

на вычет разрешено по окончании налогового периода, то есть в

следующем году после оплаты. В расчет берется календарный год с 1

января по 31 декабря.

Если вы платили за лечение в 2019 году, то документы подаются не

ранее 2020 года. Вычет можно получить в течение трех лет с момента

оплаты, поэтому в нашем примере это 2020, 2021 или 2022 год.

Помните! Вне зависимости от того, сколько денег в течение года

вы потратили на дорогостоящее лечение, сумма возврата не может быть

больше НДФЛ, выплаченного вами за этот год. Остаток на следующий

год не переносится и сгорает.

Сведения о размере перечисленного подоходного налога содержатся

в справке 2-НДФЛ с вашей работы. Этот документ, как и другие

обязательные

документы, подается в ИФНС по месту жительства.

Дорогостоящая стоматология

Наиболее популярный вопрос – какая стоматологическая услуга

относится к дорогостоящему лечению? Можно ли получить налоговый

вычет по всем расходам за протезирование, установку брекетов или

лечение зубов?

Давайте обратимся к Постановлению Правительства РФ от 19.03.2001

№ 201, в котором определен перечень дорогостоящих видов

лечения.

В нем присутствует пункт 9 «Реплантация, имплантация протезов,

металлических конструкций, электрокардиостимуляторов и электродов».

Это единственное указание на услугу, которую можно отнести к

стоматологии. А точнее – к хирургической стоматологии по

имплантации зубных протезов.

Министерство Здравоохранения и Социального Развития РФ в

Письме от 7 ноября 2006 г. N 26949/МЗ-14 дает разъяснение:

«Операция по имплантации зубных протезов входит в

Перечень дорогостоящих видов лечения в медицинских учреждениях

Российской Федерации, размеры фактически произведенных

налогоплательщиком расходов по которым учитываются при определении

суммы социального налогового вычета (п. 9), утвержденный

Постановлением Правительства Российской Федерации от 19.03.2001 N

201, и медицинское учреждение правомерно выдать справку для

представления ее в налоговые органы Российской Федерации с

указанием кода услуги 2 при проведении указанной

операции».

Тогда возникает вопрос: попадают ли в налоговый вычет за

дорогостоящее лечение имплантаты, то есть расходные материалы? Как

мы указывали выше, п. 2.2. Письма ФНС РФ от 31.08.2006 N

САЭ-6-04/876@ “Об отдельных вопросах предоставления социальных

налоговых вычетов” дает четкое определение:

«При предоставлении социального налогового вычета по

дорогостоящим видам лечения в составе расходов по указанным видам

лечения учитывается стоимость оплаченных налогоплательщиком

необходимых дорогостоящих расходных медицинских материалов

(например, эндопротезов, искусственных клапанов, хрусталиков и

т.п.), если сама медицинская организация таковыми не располагает, и

соответствующим договором с медицинской организацией предусмотрено

их приобретение за счет средств пациента».

Резюмируем: сколько бы денег вы ни потратили на протезирование,

установку брекетов или лечение зубов, лишь операция по

имплантации зубных протезов относится к дорогостоящему виду

лечения. И лишь за нее и за имплантаты

можно получить налоговый вычет на всю сумму.

Все остальные стоматологические услуги относятся к простому

лечению с кодом №1 с максимальным размером налогового вычета 120

тысяч рублей и выплатой 15,6 тысяч рублей (13% х 120 тысяч

рублей).

Помните, что сумма всех социальных вычетов, включая лечение, не

может быть больше 120 тысяч рублей.

Как получить вычет за лечение

Процесс оформления налогового вычета за дорогостоящее лечение

ничем не отличается от общих правил. Главное – внимательность,

скрупулезный сбор

документов и правильное заполнение декларации 3-НДФЛ.

С одной стороны, ничего сложного. С другой – даже мелкая ошибка

может привести к тому, что вам придется начать все сначала. С

учетом того, что налоговые органы берут три месяца на камеральную

проверку, некорректно оформленные документы остановят процесс, и вы

потеряете время.

Что вы получите, если зарегистрируетесь в онлайн-сервисе

НДФЛка.ру:

- мы составим для вас список необходимых именно вам

документов; - проверим корректность оформления;

- заполним для вас декларацию 3-НДФЛ или поможем сделать это

самостоятельно; - отправим вам два электронных формата 3-НДФЛ: XML и PDF, чтобы

вам было удобно передать декларацию в ИФНС; - или сами направим 3-НДФЛ в налоговую инспекцию с помощью вашей

электронной подписи; - будем на связи до получения вами денег на расчетный счет.

Документы на вычет

Мы подготовили для вас отдельную статью, в которой указали

Документы для получения вычета за лечение. Если у вас остались

вопросы, обращайтесь, мы будем рады вам помочь!

Канал НДФЛка.ру на Яндекс

Дзен

Источник: https://ndflka.ru/article/vyichet-na-lechenie/nalogovyj-vychet-za-dorogostoyashchee-lechenie/