Официальное трудоустройство гарантирует работнику не только начисление стажа для будущей пенсии, оплату времени болезни, гарантированный трудовым законодательством отдых, но и возможность вернуть часть уплаченного в казну подоходного налога. В современном мире сбор бесконечного пакета документов и неоднократные походы в налоговый орган для этого остались в прошлом. Пользователю Интернет достаточно зарегистрироваться на портале Госуслуг.

Назначение и типы налогового вычета

- обычный (стандартный);

- социальный;

- имущественный;

- профессиональный.

Назначение вычета — возврат части уплаченного официально работающим гражданином подоходного налога при наличии определенных условий и заявления налогоплательщика.

Кто может претендовать

Стандартный вычет производится:

| На детей (кровных и усыновленных) законным представителям (родителям, опекунам, попечителям, приемным родителям) | В размере 3 000 руб. | По 500 руб. ежемесячно |

|

|

|

Полный перечень категорий граждан, имеющих право на получение стандартных вычетов, указан в статье 218 НК РФ.

Внимание! Если гражданин имеет право на предоставление стандартного вычета по нескольким основаниям, то он производится по тому, где его сумма максимальна.

Социальный налоговый вычет оформляется, когда необходимо произвести возврат подоходного налога при затратах на обучение, на лечение, страхование, при пожертвованиях на благотворительность.

Важно! Максимальная сумма, которую можно вернуть за обучение ребенка, составляет 50 000 рублей в год из расчета на обоих родителей. Если на оплату учёбы направлялись средства материнского капитала, то вычет не предоставляется.

Право на имущественный вычет возникает при сделках с недвижимостью (в том числе купля, продажа, строительство, ипотечные кредиты). Все возможные случаи получения возможности вернуть часть подоходного налога рассмотрены статьей 220 НК РФ.

Внимание! При использовании средств государственной поддержки, например, материнского капитала, субсидий, или осуществление сделки купли-продажи между взаимозависимыми лицами (родители, дети, братья и сестры, статья 105.1 НК РФ) право на имущественный вычет не возникает.

Право на профессиональный налоговый вычет может возникнуть у предпринимателей, занимающихся такой деятельностью без образования юридического лица. В качестве расходов, дающих право вернуть часть уплаченного подоходного налога, относятся страховые взносы по обязательному пенсионному и медицинскому страхования, иные налоги и сборы (кроме налога на доходы физических лиц).

Перечень необходимых документов

- договор на платное обучение с приложением лицензии образовательной организации;

- свидетельство о рождении ребенка (документ об усыновлении);

- документ о доходах и уплаченных налогах (2 НДФЛ);

- договор на оказание платных медицинских услуг;

- квитанции об оплате оказанных услуг (медицинских, образовательных);

- договор купли-продажи недвижимости и прочее.

Полный перечень необходимых к подаче документов зависит от вида налогового вычета.

Налоговый вычет через Госуслуги: пошаговая инструкция

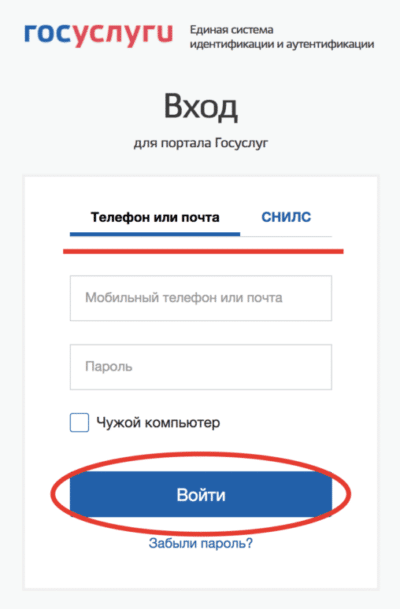

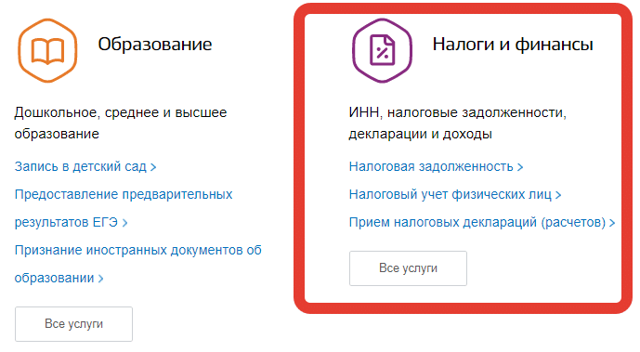

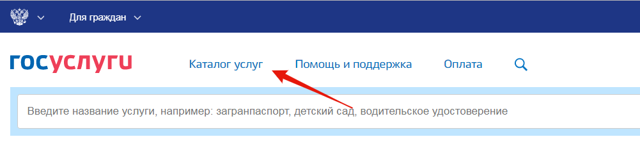

Имеющий личный кабинет и подтвержденную учетную запись на Госуслугах пользователь может оформить полагающийся ему налоговый вычет, не покидая дома. Для этого нужно войти на портал под своим логином и выбрать вкладку «Налоги и финансы».

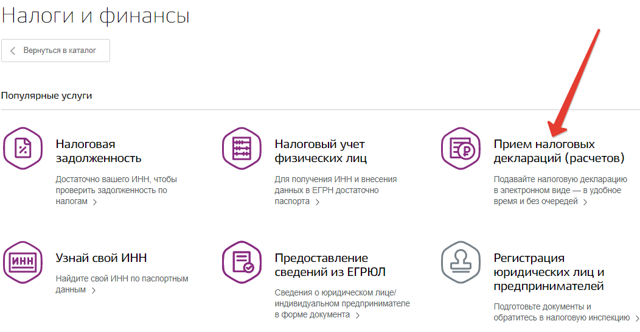

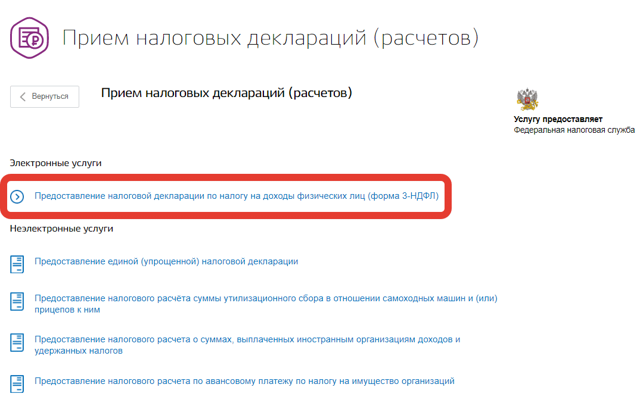

Из предложенного перечня нужно выбрать “Прием налоговых деклараций (расчетов).

Откроется окно с возможностью электронной подачи декларации 3 НДФЛ.

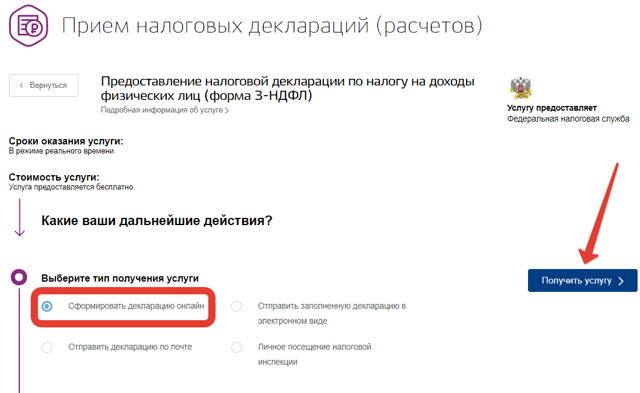

Нажимаем на выбранное, выбираем нужный пункт и далее следуем инструкциям системы. Отправляем готовую декларацию, подписав квалифицированной электронной цифровой подписью, и ждем информации о том, что налоговый орган ее получил. Затем уже отправить заявку на получение вычета с банковскими реквизитами. И здесь могут возникнуть некоторые проблемы.

Варианты входа на портал

Варианты входа на портал  Открыть раздел Налоги и финансы

Открыть раздел Налоги и финансы  Выбрать подраздел Прием налоговых деклараций (расчетов)

Выбрать подраздел Прием налоговых деклараций (расчетов)  Выбрать Предоставление налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)

Выбрать Предоставление налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)  Выбрать Сформировать декларацию онлайн и нажать на кнопку Получить услугу

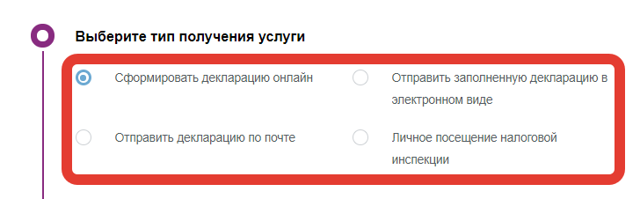

Выбрать Сформировать декларацию онлайн и нажать на кнопку Получить услугу  Выбрать тип получения услуги

Выбрать тип получения услуги

Нюансы получения налогового вычета с помощью портала

Для подачи декларации 3 НДФЛ в режиме онлайн пользователь должен быть не только зарегистрированным и подтвердившим свою учетную запись, но и иметь квалифицированную электронную цифровую подпись. Для этого ему не избежать посещения одного из удостоверяющих центров (в городе проживания либо в соседнем населенном пункте). Нужный можно выбрать, перейдя по ссылке на Госуслугах.

Для подачи декларации 3 НДФЛ в режиме онлайн пользователь должен быть не только зарегистрированным и подтвердившим свою учетную запись, но и иметь квалифицированную электронную цифровую подпись. Для этого ему не избежать посещения одного из удостоверяющих центров (в городе проживания либо в соседнем населенном пункте). Нужный можно выбрать, перейдя по ссылке на Госуслугах.

Вторая проблема может быть связана со сбоем при подаче декларации. Как правило, такое возможно, когда отправка документов производится в рабочее время. Избежать подобного можно, если подготовить и отсылать декларацию, например, рано утром или поздно вечером,либо в выходной. В последних двух случаях уведомление от налогового органа поступит лишь на следующий за отправкой рабочий день.

Срок предоставления налогового вычета

Причины отказа

В ряде случаев могут отказать в предоставлении налогового вычета:

- предоставленные документы содержат ошибки;

- направлены не все необходимые материалы;

- нет права на вычет.

В первых двух случаях можно исправить недочеты, отсканировать отсутствующие документы и вновь обратиться за получением вычета.

Посмотрите видео о том, как отправить 3-НДФЛ через личный кабинет налогоплательщика Как подать документы на налоговый вычет через портал Госуслуг? Ссылка на основную публикацию

Источник: https://gosusluger.ru/nalogi-i-finansy/nalogovyj-vychet-cherez-gosuslugi.html

Как подать заявление на налоговый вычет через Госуслуги

Каждый совершеннолетний гражданин отдает 13% своей заработной платы в качестве подоходного налога. Однако в некоторых случаях часть налога возвращается к гражданину. Для получения налогового вычета необходимо подать заявление, по итогам которого происходит перераспределение средств. Сделать это можно через портал Госуслуги.

Инструкция

После авторизации в личном кабинете пользователя нужную для заполнения форму можно найти, если пройти по веткам:

- Каталог услуг;

- Налоги и финансы;

- Прием налоговых деклараций;

- Электронная услуга – предоставление декларации по форме 3-НДФЛ.

Подать декларацию можно несколькими способами, которые перечислены на странице с нужной электронной услугой. Электронный вариант выбран по умолчанию, поэтому ничего менять не нужно. Достаточно нажать «Получить услугу» и перейти к заполнению декларации.

Обратите внимание! Декларация на налоговый вычет заполняется за календарный год. Поэтому выбор «Заполнить новую декларацию» можно осуществить не чаще, чем раз в год.

Однако не обязательно заполнять всю заявку сразу. Часть данных можно «сохранить» в черновике, а когда наступит момент окончательной подачи отчета, выбрать «Продолжить заполнение».

Перед пользователем открывается бланк для заполнения отчета. Здесь необходимо указать:

- ФИО;

- Дату рождения;

- Место рождения;

- Паспортные данные (серия, номер, дата выдачи, кем выдан);

- Адрес проживания. Обратите внимание, в этом поле не обязательно указывать адрес прописки. Подойдет также адрес временной регистрации или место пребывания);

- Информация о доходах. Сведения о заработке берутся из справки 2-НДФЛ, которая выдается сотруднику на работе по требованию. Справку необходимо иметь в отсканированном виде. Электронная копия подгружается к основной форме в качестве удостоверяющего документа. Обратите внимание, что данную справку может получить только сотрудник, который официально трудоустроен. А значит, подоходный налог автоматически высчитывается из зарплаты;

- Вид налогового вычета. Необходимо выбрать ту категорию, к которой относится гражданин, претендующий на налоговый вычет.

В конце декларация усиливается неквалифицированной электронной подписью и формируется для отправки в ФНС.

Важно, что после загрузки декларации отметить ее или внести корректировки через портал Госуслуги будет невозможно.

Подать декларацию по форме 3-НДФЛ можно не только на портала Госуслуги, но и на сайте Федеральной налоговой службы. Сервис там позволит не только внести необходимые данные, но и в режиме реального времени будет проверять их и указывать на ошибки и недочеты при заполнении.

Основные виды налогового вычета

В блоке с выбором налогового вычета будут представлены следующие варианты:

- Стандартный. Эта льгота предоставляется инвалидам, военнослужащим, совершеннолетним гражданам до 24 лет, которые находятся на обучении на дневной форме стационара. Также вычет оформляется родителями несовершеннолетних детей до 18 лет.

- Социальный. Социальный налоговый вычет может быть предоставлен, если гражданин может подтвердить расходы на собственное обучение, а также обучение близких родственников; благотворительность; на собственное лечение или лечение близких родственников, включая оплату не только медицинского обеспечения, но и лекарственных препаратов. Также на социальный вычет предоставляется при добровольных пенсионных взносах в государственные и негосударственные фонды.

- Имущественный. Вычет предоставляет при покупке жилья или участка под строительство. При этом возврат доступен как при единовременной оплате жилья, так и при покупке в ипотеку. В последнем случае вычет рассчитывается в зависимости от процентной ставки ипотечного кредита.

- Профессиональный. Выделяется некоторым категориям индивидуальных предпринимателей, а также сотрудникам научной или творческой сферы деятельности, которая связана с авторскими правами. На данный вычет не могут претендовать индивидуальные предприниматели, если они уже участвуют в других программах льготного налогообложения.

Существуют и другие категории налогового вычета. Здесь перечислены наиболее востребованные. Гражданин, который хочет вернуть часть налога, должен документально подтвердить расходы по соответствующим категориям. К примеру, квитанция для оплаты обучения. Этот документ должен быть отсканирован и прикреплен к форме 3-НДФЛ.

Как записаться на прием в ФНС?

При желании лично подать декларацию на налоговый вычет в отделении ФНС, сделать это можно в том же разделе, где находится электронная услуга. Достаточно поменять на странице с информацией по предоставлению формы 3-НДФЛ изменить тип получения услуги с электронной на личное посещение налоговой инспекции.

После этого пользователю нужно нажать «Получить услугу». В открывшемся окне будет карта для выбора конкретного территориального отдела, а также календарь для указания времени и даты приема.

В конце записи система сформирует талон на прием, который необходимо будет распечатать и взять с собой в налоговую инспекцию.

Также там необходимо будет предоставить документы о доходах и расходах, которые дают право на возврат части средств. Бланк с налоговой декларацией желательно заполнить заранее.

Скачать форму можно с официального сайта Федеральной налоговой службы. Однако также бланк могут предоставить сотрудники инспекции на самом приеме.

Источник: https://gosuslugigid.ru/finansy/kak-podat-zayavlenie-na-nalogovyj-vychet-cherez-gosuslugi.html

justice pro…

В настоящее время нам часто приходится обращаться к услугам платной медицины. Расходы на лечение, в том числе родителей, могут оказаться значительными. Не всегда они могут сами возместить НДФЛ за медицинские услуги. В связи с этим возникает вопрос о возможности получения вычета на лечение родителей их детьми.

Можно ли возместить НДФЛ за лечение родителей?

Государство дает возможность детям, оплатившим медицинские услуги отцу или матери, вернуть деньги за лечение родителей (ст. 219 Налогового кодекса). При этом неважно работают родители или нет.

Если Ваш отец или мать закончили трудовую деятельность, находятся на пенсии, то именно Вам можно получить налоговый вычет на лечение родителей-пенсионеров. Это связано с тем, что работающие родители-пенсионеры могут сами получить вычет, т.к. с их зарплаты удерживается подоходный налог.

С пенсии же НДФЛ не перечисляется — вернуть 13 процентов не из чего, поэтому возврат налога при оплате лечения матери или отца может осуществить сын или дочь.

Отметим, что ответ на вопрос «Можно ли получить вычет за лечение родителей» также зависит от выполнения следующего условия: сын или дочь должны быть трудоустроены, получать официальную заработную плату, с которой удерживается НДФЛ, или иметь иной доход, облагаемый по ставке 13 % (в том же году, когда проходила оплата лечения). Если, предположим, дочь находится в декретном отпуске, то возместить НДФЛ за лечение родителей-пенсионеров не получится. В соответствии со статьей 219 Вы имеете право также на возврат налога за добровольное медицинское страхование родителей, страхование их жизни (вычет на обучение родителей законом не предусмотрен).

За какие медицинские услуги положен вычет на лечение родителей?

Одним из условий возмещения НДФЛ за лечение родителей является наличие у медицинской организации лицензии, выданной в соответствии с законодательством РФ (вычет на лечение за границей невозможен). Можно вернуть 13% от стоимости лечения зубов, операций, диагностики, анализов, различных медицинских манипуляций, лекарств, санаторно-курортного лечения и т.д.

Как получить налоговый вычет за лечение родителей-пенсионеров?

Если с года, в котором Вы оплатили лечение родителей (пенсионеров и не только), не прошло более 3 лет, Вы можете собрать необходимые документы и предоставить их в ИФНС по месту Вашей регистрации.

Обычно готовить документы для возврата налога начинают после окончания года, в котором прошла оплата медицинских услуг.

Далее несколько месяцев будет проходить камеральная проверка и в случае подтверждения Вашего права на вычет на Ваш счет должны поступить возвращенные денежные средства.

- Вычет можно также получить через работодателя (этот способ возврата денег за лечение имеет свои особенности, подробнее — в этой статье).

- Документы для налогового вычета за лечение родителей

- Для того чтобы налоговая инспекция вернула налог, необходимо документально подтвердить право на социальный вычет на лечение родителей. Список документов таков:

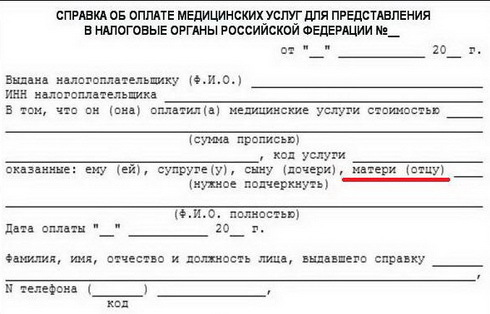

- справка об оплате медицинских услуг;

- справка о доходах 2 НДФЛ;

- налоговая декларация 3 НДФЛ;

- договор с медицинской организацией (копия);

- чеки (копия) для подтверждения расходов на лечение родителей;

- лицензия медицинской организации (копия);

- рецепты на лекарства (если планируете получить налоговый вычет за лекарства родителям);

- свидетельство о рождении сына или дочери пациента (копия);

- заявление о возврате суммы излишне уплаченного налога (с указанием реквизитов счета для перечисления денег). Согласно п.7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы. В случае оформления вычета на грани пропуска срока давности, заявление о возврате суммы излишне уплаченного налога необходимо подавать одновременно с декларацией и другими документами, не дожидаясь окончания камеральной проверки;

- может понадобиться копия паспорта налогоплательщика и пациента.

Отметим, что налоговый инспектор может запросить оригиналы документов для проверки — нужно быть готовым предоставить их вместе с копиями.

Вычет на лечение родителей – на кого оформить договор?

Во избежание проблем с получением налогового вычета на лечение родителей договор лучше оформлять на налогоплательщика (сына или дочь пациента). Или в договоре можно указать, что лечение пациента-родителя будут оплачивать дети.

Но не все медицинские организации на это соглашаются, так как договор на медицинские услуги, как правило, типовой – и заключается именно с тем, кто получает лечение.

В этом случае, необходимо правильно оформить справку об оплате медицинских услуг – правильно указать налогоплательщика.

Оплата за лечение родителей. Кто и как оплачивает лечение родителей?

Источник: https://just-ice.info/2018/06/06/vichet-lechenie-roditeli/

Налоговый вычет за лечение родителей-пенсионеров

Платные медицинские услуги в России обходятся дорого. К сожалению, никто не застрахован от необходимости лечения. Особенно пожилые люди. Если ребенок оплатил лечение мамы или папы, он имеет право запросить налоговый вычет за лечение родителей и получить часть израсходованных денег назад.

Предоставят ли вычет, если медицинскими услугами воспользовался кто-то из родителей

Медицинские услуги на территории России оказываются в рамках ОМС или на платной основе, когда получатель расплачивается за них из собственных сбережений.

Налоговое законодательство РФ предоставляет возможность вернуть часть денежных средств, израсходованных на лечение путем оформления налогового вычета.

Процедура предусматривает, что гражданину возвращают часть внесенного ранее подоходного налога.

Получить налоговый вычет можно не только, если гражданин сам пользуется медицинскими услугами, но и при условии, что лечение оказывается его родителям. Данная норма закреплена в ст. 219 НК РФ.

Виды лечения

Получить налоговый вычет можно за большую часть медицинских услуг при условии, что они оплачиваются непосредственно претендентом, а не предоставляются в рамках ОМС. Если лечение оплачивают сторонние структуры, средства тоже не вернут. Возврат налога за лечение возможен в следующих случаях:

- Претендент заплатил за оформление полиса ДМС.

- Гражданин оплачивал любой вид лечения, в том числе и дорогостоящего.

- Приобретение расходных медицинских материалов, необходимых для лечения по указанию лечащего врача.

- Приобретение лекарственных препаратов по рецепту врача.

Чтобы вычет на лечение был предоставлен, необходимо, чтобы медицинское учреждение имело лицензию РФ на оказание медицинских услуг. Для возврата средств необходимо, чтобы:

- Налогоплательщик заключил с данной структурой письменный договор.

- Полученные медицинские услуги были включены в один из перечней в ПП РФ № 201 (от 19.03.2003).

Правила предоставления налогового вычета несколько отличаются в зависимости от стоимости потребленной медицинской услуги. На дорогостоящее лечение никаких ограничений не налагают. Налогоплательщику просто вернут 13% от всей стоимости.

Кто имеет право оформить выплату

Чтобы получить вычет, гражданин должен быть налогоплательщиком. Сам социальный налоговый вычет представляет собой процедуру возврата части подоходного налога. Значит, чтобы его могли вернуть, нужно его сперва заплатить.

Потому сложилась естественная практика, когда за получением налогового вычета за лечение обращаются наемные работники. Именно они со своих заработков отчисляют НДФЛ. Но если налог платится с любых иных доходов кроме заработной платы, гражданин тоже имеет право на возврат его части.

Потому сложилась естественная практика, когда за получением налогового вычета за лечение обращаются наемные работники. Именно они со своих заработков отчисляют НДФЛ. Но если налог платится с любых иных доходов кроме заработной платы, гражданин тоже имеет право на возврат его части.

Когда медицинскими услугами пользуется не сам налогоплательщик, а кто-то из близких родственников, он тоже может получить налоговый вычет за лечение, но только с соблюдением двух обязательных условий:

- Медицинскими услугами действительно пользовались близкие родственники. Это могут быть дети, родители и родные братья с сестрами.

- Лечение оплачивает сам налогоплательщик. Вычет за лечение родителей поделить между супругами не получится.

Лечение родителей, которые находятся на пенсии

Если родители налогоплательщика находятся на заслуженном отдыхе и пользуются медицинскими процедурами, которые оплачивает их ребенок, последний наделен правом на оформление вычета на лечение родителей. Важно только, чтобы претендент периодически отчислял в государственную казну НДФЛ.

Вычет за лечение матери

Когда медицинскими услугами пользуется мать налогоплательщика, который в дальнейшем планирует оформить вычет за лечение родителей, желательно в договоре с медицинским учреждением обозначить, что получателем лечения будет налогоплательщик. Если это невозможно, следует, чтобы в выписке из медучреждения ребенок матери пенсионерки был обозначен в качестве получателя налогового вычета.

Плюс все платежные документы должны составляться так, чтобы в качестве плательщика тоже указывался претендент, а не его мать.

Вычет за лечение отца

Если медицинскими услугами пользуется отец налогоплательщика, схема оформления вычета на лечение родителей пенсионеров будет идентичной.

Расчет суммы

Максимальная сумма, которую получится вернуть за оплату медицинских услуг, обозначена в ст. 219 НК РФ. Составляет она 13% от израсходованных средств. Но на нее установлено ограничение. Деньги вернут только с суммы 120 тыс. руб. максимум.

Если стоимость лечения была выше, то возврат все равно будет осуществляться с суммы в 120 тыс. руб. Если стоимость была ниже, деньги вернут с реальной стоимости услуги. Т.е. кода за лечение платят 90 тыс. руб., то 13% вычитают именно с этой величины.

Исключение – это дорогостоящее лечение. За его оплату возвращают 13% со всей израсходованной суммы. Вид лечения отмечается в выписке из медучреждения. Простое идет под кодом – 1, а дорогостоящее под кодом – 2.

Порядок оформления

Если гражданин желает вернуть часть НДФЛ за лечение родителей пенсионеров, он может на выбор действовать двумя способами:

- Обратиться в бухгалтерию по месту работы.

- Подать заявку в отделение ФНС по месту жительства.

Кода претендент решает действовать через работодателя, ему необходимо предварительно оформить в ФНС справку о праве на вычет. В бухгалтерии заявление рассматривают максимум месяц. Если принимается положительное решение, с него просто далее в течение некоторого времени не будут удерживать НДФЛ с заработка, пока нужная сумма не наберется.

Обратиться в ФНС можно:

- При личном визите к инспектору.

- Направить заказную корреспонденцию на адрес отделения.

- Подать заявку онлайн через сайт ФНС или на Госуслугах.

Заявку рассмотрят за три месяца максимум. Если решение будет положительным, необходимую сумму переведут единым платежом на личный счет заявителя.

Необходимые документы

Чтобы Налоговая инспекция без проволочек вернула в качестве вычета часть средств, нужно подготовить и представить инспектору некоторый пакет документов:

- Удостоверение личности претендента.

- Заявление установленного образца. Бланк его на выбор можно просто попросить в отделении или скачать через официальный сайт Налоговой.

- Договор с медицинским учреждением на предоставление медицинских услуг.

- Налоговая декларация за тот период, на который оформляется возврат налога.

- Лицензия медицинского учреждения. Иногда все ее реквизиты сразу обозначаются в типовом договоре, в таком случае отдельный документ не требуется.

- Справка о доходах. Заказывают ее в бухгалтерии по месту работы.

- Удостоверения личности родителей.

- Собственное свидетельство о рождении. В нем претендент должен быть указан в качестве ребенка тех лиц, которые воспользовались медицинскими услугами.

- Выписка из медучреждения о полученных медицинских услугах.

- Платежные квитанции, которыми заявитель может подтвердить факт оплаты медицинских услуг.

Все документы кроме справок подаются в виде простых ксерокопий. Подлинники предоставляются по требованию.

Сроки подачи документов

Для социальных вычетов в отличии от имущественных предусмотрен срок действия. Обратиться за возвратом налога можно лишь в течение трех лет с момента оплаты. Т.е., если гражданин заплатит за медицинские услуги в 2020 году, 2023 год будет последним, когда заявление на вычет примут.

Чтобы обратиться в ФНС, претенденту потребуется дожидаться окончания того налогового периода, в течение которого производилась оплата. Далее – в течение трех лет.

Если заявитель обращается по месту работы, то сделать это можно в год оплаты или на следующий. В последующие два года заявление примут только в ФНС.

Оплата лечения родителей является основанием для возврата части подоходного налога. Сделать это можно, только если медицинские услуги включены в единый перечень, принимаемый Правительством. Сумма вычета ограничивается, кроме случаев получения дорогостоящего лечения.

Источник: https://www.ndfl.ru/nalogovyy-vychet-na-lechenie-roditeley/

Как получить налоговый вычет по расходам на медицину

Если вы работали и уплачивали подоходный налог в размере 13%, одновременно оплачивая медицинские услуги, лекарственные препараты или страховые взносы в рамках добровольного медицинского страхования (ДМС), вы можете вернуть часть уплаченного НДФЛ.

Оформить вычет можно, если вы расходовали средства:

- на себя;

- на родителей;

- на детей (подопечных) в возрасте до 18 лет;

- на супруга (супругу).

- При этом платежные документы в любом случае должны быть оформлены на ваше имя.

- Для получения вычета по расходам на медицину действует стандартный срок давности — оформить его можно в течение трех лет с того момента, как вы понесли расходы.

- Оформить вычет по расходам на медицинские услуги вы сможете, только если медицинская организация, в которую вы обращались, находится в России и у нее есть соответствующая лицензия.

В большинстве случаев размер налогового вычета по расходам на медицину — 120 000 рублей. То есть вам вернется 13% от этой суммы.

При этом вычет по расходам на медицину суммируется с другими социальными налоговыми вычетами, и 120 000 рублей будет максимальной суммой для всех социальных налоговых вычетов, которые вы сможете заявить за год (кроме вычета по расходам на благотворительность и образование детей).

Исключение составляет налоговый вычет по расходам на дорогостоящее лечение. По дорогостоящим видам лечения социальный вычет предоставляется в размере фактически произведенных расходов (вам вернется 13% от той суммы, что вы потратили) и не суммируется с остальными социальными налоговыми вычетами.

- справка о суммах начисленных и удержанных налогов за год, в котором вы оплачивали медицинские услуги, по форме 2-НДФЛ (запрашивается у работодателя).

Если вы оплачивали медицинские услуги:

- копия договора на оказание медицинских услуг, если договор заключался;

- копия лицензии медицинской организации или индивидуального предпринимателя, если в договоре отсутствуют ее реквизиты;

- оригинал справки об оплате медицинских услуг.

Если вы оплачивали лекарства:

- оригинал рецептурного бланка со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика»;

- копия документа, подтверждающего степень родства, например свидетельства о рождении (если медицинские услуги или лекарственные препараты оплачены налогоплательщиком для родителей или детей);

- копии документов, подтверждающих оплату медикаментов (например, чеков).

Если вы оплачивали медицинское страхование:

- копия договора добровольного личного страхования (страхового полиса), предусматривающего оплату исключительно медицинских услуг;

- копии платежных документов, подтверждающих уплату страховых взносов (кассовых чеков, квитанций к приходным кассовым ордерам, банковских выписок и тому подобное);

- копии документов, подтверждающих отношение (родство) к вам лиц, за которых вы оплачиваете страховые взносы (например, копии свидетельства о браке, свидетельства о рождении, документа, подтверждающего опеку или попечительство, — в зависимости от того, чья страховка оплачена);

- копии документов, подтверждающих возраст детей, если соответствующие страховые взносы уплачены за детей (например, свидетельств о рождении).

Оформить вычет через работодателя (в отличие от налоговой) можно до конца налогового периода (календарного года), в котором вы понесли расходы.

Однако, чтобы сделать это, необходимо сначала подтвердить свое право на вычет в ФНС, подав в налоговую инспекцию по месту жительства перечисленные выше документы и заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Подать документы можно:

В течение 30 дней налоговая служба должна подтвердить ваше право на получение вычета. Затем вы должны будете представить работодателю:

- уведомление о подтверждении права на вычет;

- составленное в произвольной форме заявление о предоставлении налогового вычета.

Работодатель должен предоставить вам вычет начиная с месяца, в котором вы к нему обратитесь.

Если работодатель удержит НДФЛ без учета налогового вычета, он должен будет вернуть вам сумму излишне удержанного налога. Для этого вам нужно будет подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты. Работодатель должен перечислить вам излишне удержанную сумму в течение трех месяцев со дня получения вашего заявления.

Вам нужно будет:

- заполнить декларацию 3-НДФЛ (пример заполнения) за тот период, за который вы хотите оформить вычет;

- составить заявление (образец) о возврате излишне уплаченной суммы налога.

Заполненную декларацию, необходимые для получения вычета документы, а также заявление о возврате излишне уплаченного НДФЛ нужно подать в налоговую инспекцию по месту жительства. Это можно сделать:

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку и направит вам сообщение о принятом решении.

Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки (если заявление о предоставлении вычета вы подавали вместе с декларацией) или в течение 30 дней после подачи заявления.

Расскажите друзьям

Источник: https://www.mos.ru/otvet-dengi/kak-poluchit-nalogovyy-vychet-po-rashodam-na-medicinu/

Получение налогового вычета на лечение через работодателя

24.03.20

До 1 января 2016 года единственным видом вычета, который можно было получать у работодателя, а не через налоговый орган, был вычет при покупке жилья.

Однако с 1 января 2016 года вступили в силу изменения налогового законодательства, которые в дополнение к имущественному вычету разрешили также получать через работодателя социальные вычеты за обучение и лечение (п.2 ст. 219 Налогового Кодекса РФ в новой редакции).

Далее мы подробно рассмотрим возможность получения налогового вычета на лечение у работодателя, а также преимущества и недостатки этого способа.

Заметка: с процедурой получения вычета через налоговую инспекцию Вы можете ознакомиться в нашей статье Получение социального вычета на лечение через налоговую инспекцию.

Два способа получения налогового вычета на лечение

Если Вы получали и оплачивали медицинские услуги за себя, родителей, детей, супруга/супруги, приобретали медикаменты и хотите получить вычет, то у Вас есть два варианта:

1. Можно дождаться окончания календарного года, а затем подать документы в налоговый орган. При этом налоговый вычет возвращается сразу за целый год (или несколько лет) налоговой инспекцией. Подробный процесс описан в статье: Получение социального вычета на лечение через налоговую инспекцию.

Пример: Клюев Я.Ю. в 2019 году оплатил стоматологические услуги в размере 50 тыс. рублей. По окончании года, в январе 2020 года, он подал пакет документов на вычет (декларацию 3-НДФЛ, подтверждающие документы, заявление на вычет) в налоговую инспекцию. После завершения камеральной проверки документов Клюев Я.Ю. получит денежные средства в размере 6 500 рублей.

2. Можно не ждать окончания года и обратиться в налоговую инспекцию за Уведомлением, подтверждающим право на вычет. Передайте Уведомление с письменным заявлением работодателю, и, начиная с месяца, в котором Вы обратились к работодателю, из Вашей заработной платы не будет удерживаться НДФЛ 13% до полного использования вычета.

Обратите внимание: получить вычет через работодателя можно только по расходам на лечение, которые произведены в текущем календарном году. Если расходы были произведены в прошлые календарные годы, то вычет может быть получен только через налоговый орган.

Пример: Воронов Ю.Э. в марте 2019 года оплатил лечение в частной клинике в сумме 100 тыс. рублей. Заработная плата Воронова Ю.Э. составляет 25 тыс. рублей, то есть на руки он получает 21 750 рублей, так как 3 250 рублей удерживается с него в виде налога на доходы.

Воронов Ю.Э. обратился в налоговый орган с заявлением о выдаче Уведомления и получил его через месяц. В апреле Воронов Ю.Э. отнес Уведомление вместе с заявлением о предоставлении вычета в бухгалтерию работодателя.

С апреля по июль 2019 года из заработной платы Воронова Ю.Э. перестали удерживать НДФЛ, и на руки он стал получать 25 тыс. рублей. С августа 2019 года налог с него снова стали удерживать, так как вычет в размере 100 тыс.

рублей был исчерпан.

Порядок получения налогового вычета через работодателя

Рассмотрим по порядку все шаги для получения налогового вычета через работодателя:

1. Подготовить пакет документов, подтверждающих право на вычет.

Список документов в большей части аналогичен списку документов на получение вычета через налоговую инспекцию. Полный список находится здесь: Список документов на налоговый вычет на лечение.

При этом стоит выделить несколько отличий: – не нужно заполнять декларацию 3-НДФЛ; – не нужно брать справку 2-НДФЛ;

– будет другой формат заявления. Это будет заявление о выдаче уведомления (со всеми данными Вашего работодателя). Пример заявления Вы можете скачать здесь: Образец заявления о предоставления уведомления для работодателя налоговой инспекцией

2. Подать подготовленный пакет документов в налоговый орган.

Когда пакет документов на вычет собран, можно подавать его в налоговую инспекцию по месту Вашей постоянной регистрации (лично или почтой) для подтверждения права вычета. Налоговый орган в течение 30-ти дней после подачи документов должен выдать Уведомление, подтверждающее право на налоговый вычет (абз. 2 п. 2 ст. 219 НК РФ).

3. Предоставить документы работодателю.

Как только Вы получите от налоговой инспекции Уведомление, подтверждающее право на вычет, Вам необходимо написать заявление работодателю и вместе с Уведомлением подать его в бухгалтерию своего работодателя. Образец заявления на вычет у работодателя Вы можете скачать здесь: Образец заявления работодателю о предоставлении вычета.

После этого все дальнейшие необходимые для вычета расчеты будет производить Ваш работодатель. Начиная с месяца подачи уведомления работодателю из Вашей заработной платы не будет удерживаться налог на доходы и на руки Вы будете получать сумму заработной платы на 13% больше, чем обычно. Это будет происходить до тех пор, пока Вы полностью не исчерпаете сумму вычета.

Пример: Сизов Э.Ш. официально работает и его заработная плата составляет 30 000 рублей. Ежемесячно удерживается НДФЛ в размере 3 900 рублей. На руки он получает 26 100 рублей. Сизов Э.Ш. заплатил в марте 2019 года за платную операцию 60 000 рублей.

Он обратился в налоговую инспекцию по месту регистрации с полным комплектом документов, необходимых для получения вычета: – заявление о выдаче уведомления, подтверждающего право на вычет; – подтверждающие документы (договор с медицинским учреждением, справка об оплате лечения для налогового органа).

В мае 2019 года налоговая инспекция выдала Сизову Э.Ш. Уведомление, подтверждающее право на вычет. Он сразу передал Уведомление вместе с письменным заявлением о получении вычета в размере 60 000 рублей своему работодателю. В мае и июне 2019 года Сизов Э.Ш.

получил заработную плату без вычета 13% налога на доходы физических лиц. То есть на руки он получал 30 000 рублей, а не 26 100 рублей, как раньше. С июля 2019 года Сизов Э.Ш. снова стал получать заработную плату за вычетом 13%, так как вычет в размере 60 тыс.

рублей он исчерпал за 2 месяца.

С какого месяца не удерживается ндфл и может ли работодатель вернуть налог за прошлые месяцы?

Как видно из ситуации, приведенной выше, налогоплательщик обращается к работодателю за получением вычета не в начале года, а в мае. В связи с этим возникает вопрос: с какого момента работодатель перестанет удерживать налог на доходы?

Основываясь на абз. 2-3 п. 2 ст. 219 НК РФ, социальный налоговый вычет на лечение предоставляется налогоплательщику работодателем начиная с месяца, в котором налогоплательщик обратился к работодателю за их получением.

Пример: Терихов Д.М. оплатил стоматологические услуги в сентябре. Получил в ноябре уведомление и попросил работодателя вернуть уплаченный ранее в этом году налог. Работодатель правомерно отказал, сообщив, что налог не будет удерживаться лишь с месяца подачи заявления, то есть с ноября.

Как лучше получать вычет: через инспекцию или через работодателя?

На этот вопрос нет однозначного ответа. Ниже мы рассмотрим плюсы и минусы каждого из способов:

- При оформлении вычета через работодателя Вы получаете деньги быстрее, так как Вам не нужно ждать окончания календарного года и подавать декларацию.

- Не все работодатели и бухгалтера любят, когда к ним обращаются за получением вычета, так как это добавляет им работы. Если Ваш работодатель один из таких и Вам не хочется тратить время и нервы на споры с ним, то Вам будет проще получить вычет через налоговую инспекцию.

- Если Вы осуществляете частые платежи за лечение в течение года, то Вам удобней один раз обратиться в налоговую инспекцию по его окончанию, чем многократно получать уведомления и относить их работодателю. Если же Вы оплатили лечение единым платежом (например, дорогую операцию) и не хотите ждать конца года для получения вычета, то Вы можете выбрать получение вычета через работодателя.

- При получении налогового вычета через работодателя Вам придётся предпринять больше действий, чем при получении через налоговые органы (посетить налоговую инспекцию для сдачи документов, получить через месяц уведомление, написать и отнести заявление с уведомлением работодателю). При получении вычета через налоговый орган достаточно один раз подать пакет документов и ждать перечисления денежных средств. Хотя, с другой стороны, при оформлении вычета через работодателя исключена необходимость заполнения декларации 3-НДФЛ, что несомненно является плюсом этого способа получения вычета.

- Стот отметить, что если по итогам года Вам нужно подавать декларацию по другим поводам, например, задекларировать доходы от продажи имущества, то проще дополнительно включить в декларацию вычет на лечение и не тратить время на оформление вычета через работодателя.

Итак, вычет проще получить через налоговый орган по окончанию года. Однако в некоторых ситуациях, например, при единоразовой оплате лечения в начале года, будет удобнее получить вычет через работодателя.

Можно ли обращаться несколько раз?

Бывают случаи, когда лечение проводится и оплачивается не один раз в календарном году, а несколько. Возможно ли в подобных ситуациях обращаться за уведомлением для работодателя несколько раз в течение одного календарного года?

Налоговый Кодекс не содержит норм, ограничивающих число обращений в налоговые органы за Уведомлением, подтверждающим право на налоговый вычет. Если Вы произвели оплату за лечение несколько раз в одном календарном году, Вы имеете право обращаться в налоговую инспекцию и получать Уведомление каждый раз после оплаты медицинских услуг.

Пример: Тихомиров Д.Е. в январе 2019 года оплатил операцию. В следующем месяце он получил уведомление из налоговой инспекции и сразу отнес его работодателю вместе с заявлением на получение вычета.

К маю он полностью получил положенный ему налоговый вычет. В мае 2019 года Тихомирову Д.Е. выписали медикаменты, после покупки которых он сразу же обратился в налоговую инспекцию за получением Уведомления.

Получив Уведомление в июне 2019 года и обратившись с ним к работодателю, Тихомиров Д.Е. повторно получил налоговый вычет.

Что делать, если год закончился, а вычет не был полностью использован?

Возможна ситуация, когда Вы обратились за вычетом к работодателю, но до конца календарного года не успели полностью его использовать. В данном случае Вы можете по окончании календарного года обратиться в налоговый орган (подав декларацию 3-НДФЛ) и вернуть недополученную часть вычета за счет налогов, удержанных с Вас до подачи уведомления работодателю.

Пример: Константинов А.И. оплатил стоматологические услуги в октябре 2019 года в размере 100 000 рублей. Его заработная плата составляет 20 000 руб./мес.

Он сразу же обратился с подготовленным пакетом документов в налоговый орган за Уведомлением и, получив его в ноябре, отнес работодателю. В ноябре и декабре 2019 года Иванов получал зарплату без удержания налога.

В начале 2020 года он обратился в налоговый орган с декларацией 3-НДФЛ на возврат оставшейся суммы вычета и вернул 13% х (100 000 – 2 х 20 000) = 7 800 рублей.

- Получите вычет

- Личный консультант заполнит за вас декларацию за 3%

- от суммы вычета

Источник: https://verni-nalog.ru/nalogovye-vychety/lechenie/cherez-rabotodatelja/